現在台灣高股息 ETF,已經進化到「月配息」了。

所以,經常都會看到有人用月配息,去算年殖利率。

例如,月殖利率 0.5%

年殖利率就是 * 12 = 6%

STOP!停下來!

每次看到這種言論,大仁都會在心中吶喊:

「不要再算這了,ETF 算殖利率根本沒用。」

我知道可能有人覺得不服氣,你憑什麼說沒用?

但,我會這麼說是有原因的。

這篇文章,我將會一步步帶領你看清楚。

為什麼投資 ETF,完全不需要看股息,更不需要算殖利率。

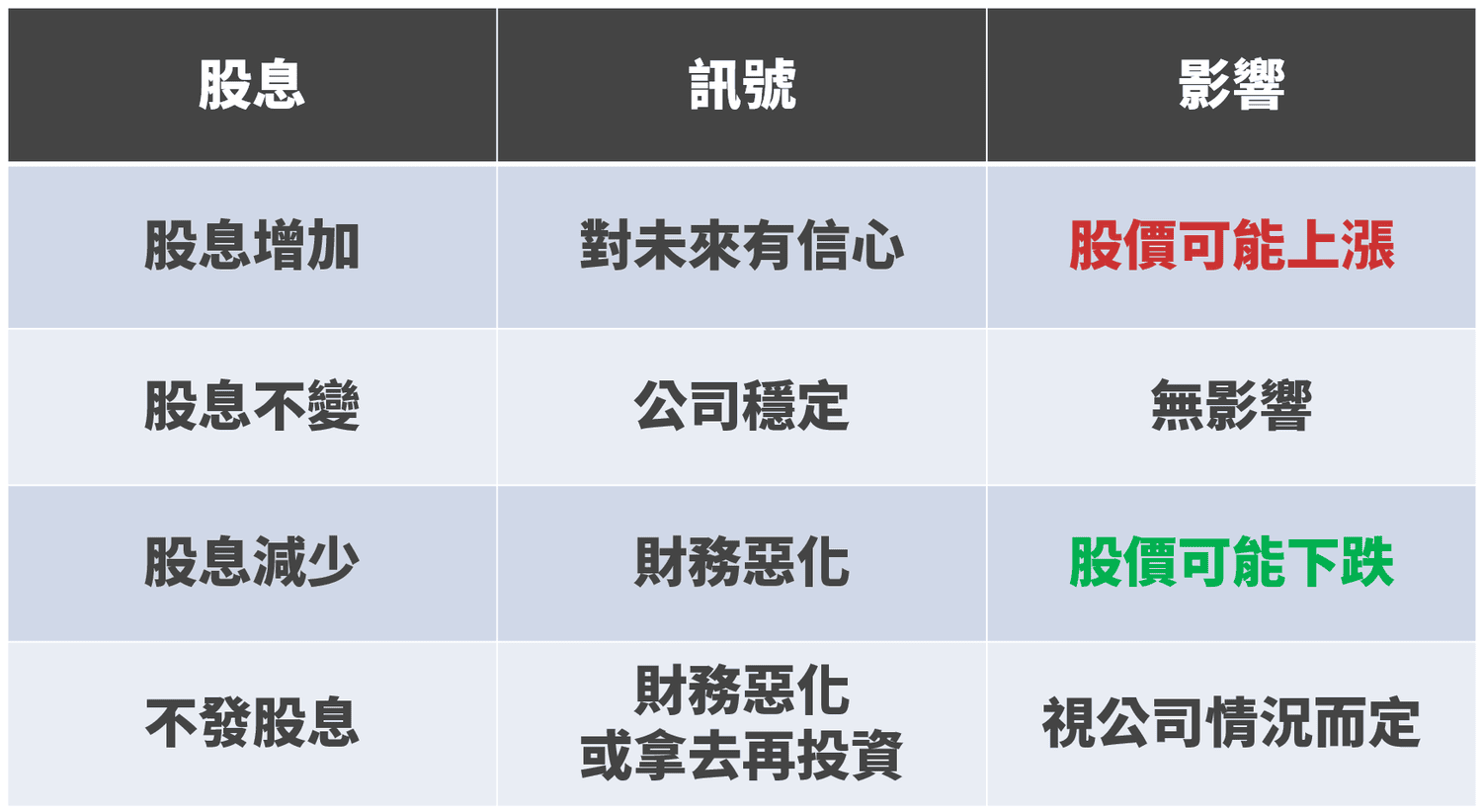

股息訊號

先講「股息」。

股息來自盈餘,也就是公司賺到的錢。

而發放多少股息,有可能影響到這間公司的股價。

這叫「股息訊號論」。

股東會從股息,去判斷公司發展。

股息增加,代表對未來有信心,股價可能上漲。

股息減少,代表財務出狀況,股價可能下跌。

巴菲特的導師,葛拉漢曾說過:

「短期,市場是一個投票機;長期,市場是一個體重機。」

股息變化只是短期過程,重要的還是長期的基本面。

股息會對估值(投票機)產生影響。

但,我們還是得回歸到基本面,也就是你到底賺多少盈餘。

如果有一間公司完全沒發股息,但盈餘連續數年快速成長。

市場最終還是會給予應有的價格(體重機)。

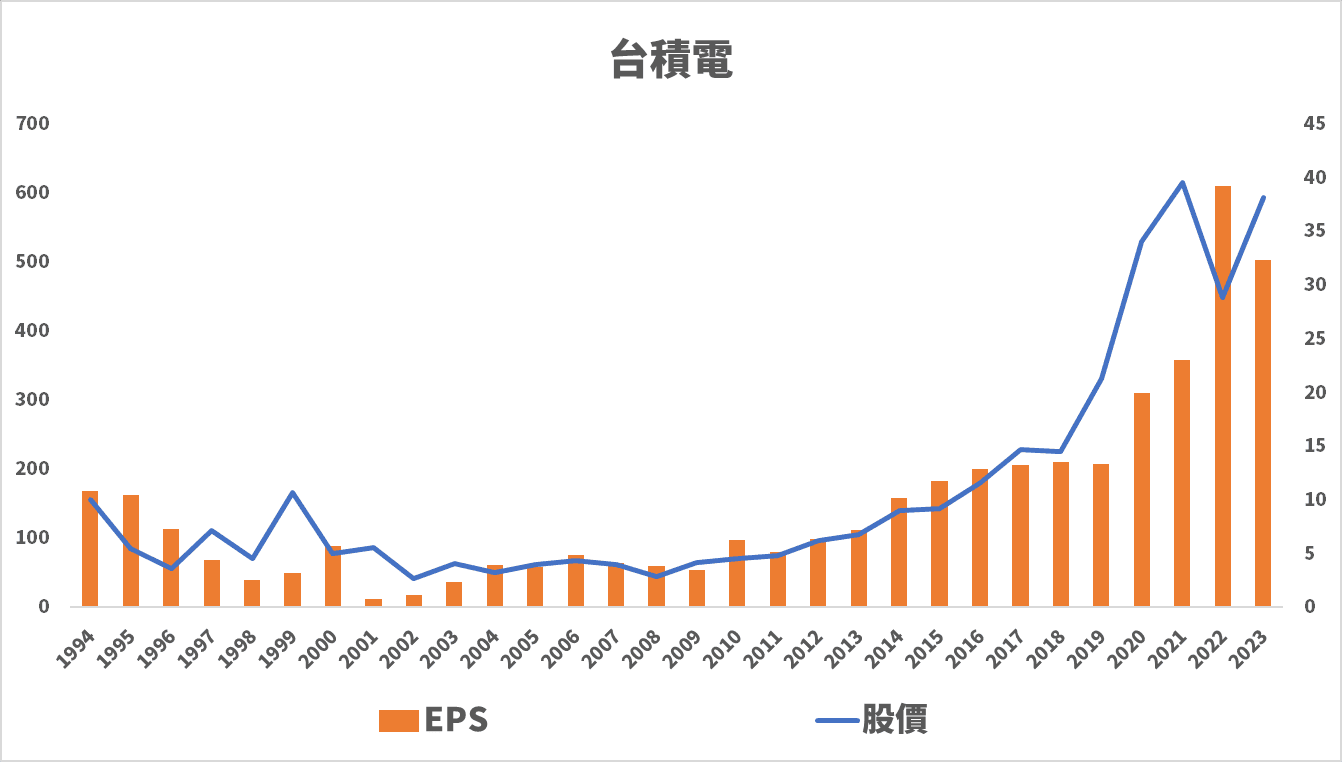

下面,我們用台積電(2330)跟中華電(2412)做對照。

你會發現台積電每年的 EPS 逐漸上升(橘色)

也因此帶動股價上升(藍色)

這種股價成長就是扎實,不是虛胖。

什麼是虛胖呢?

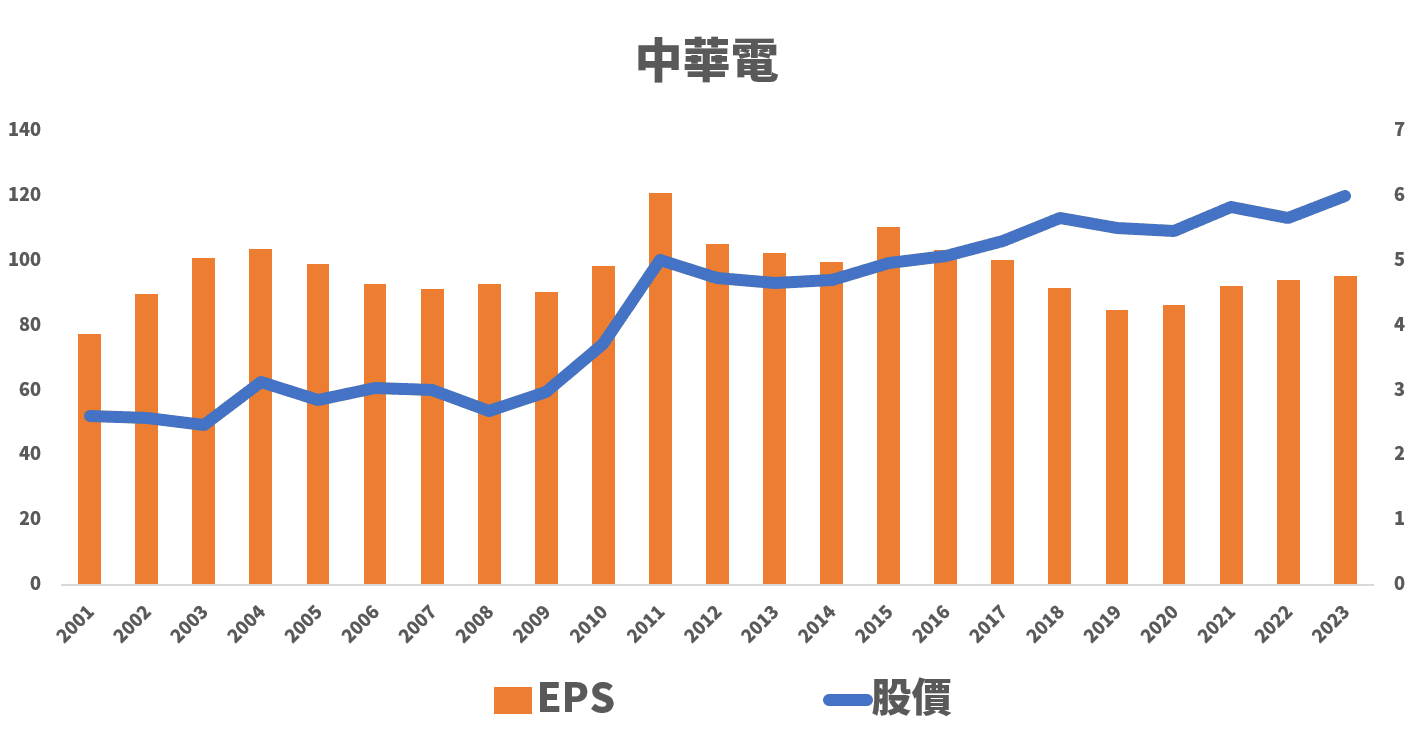

這就要講到另外一檔許多人持有的中華電(2412)

你會發現中華電的 EPS 幾乎持平,落在 4~5 塊(橘色)

但股價卻從 50 元,一路漲到 120 元(藍色)

EPS 沒有成長,但股價一直上升。

這種就是虛胖。

如果哪天股息開始減少(壞訊號),那中華電的股價(估值)可能會面臨很大的下修。

用這兩間公司對照,主要是想說明兩點:

一、股息發放,可能影響股價的上漲或下跌。

(中華電若減少股息,股價可能會大跌)

二、盈餘成長,才是那台體重機。

(台積電即使不發股息,只要盈餘持續成長,股價還是會上漲)

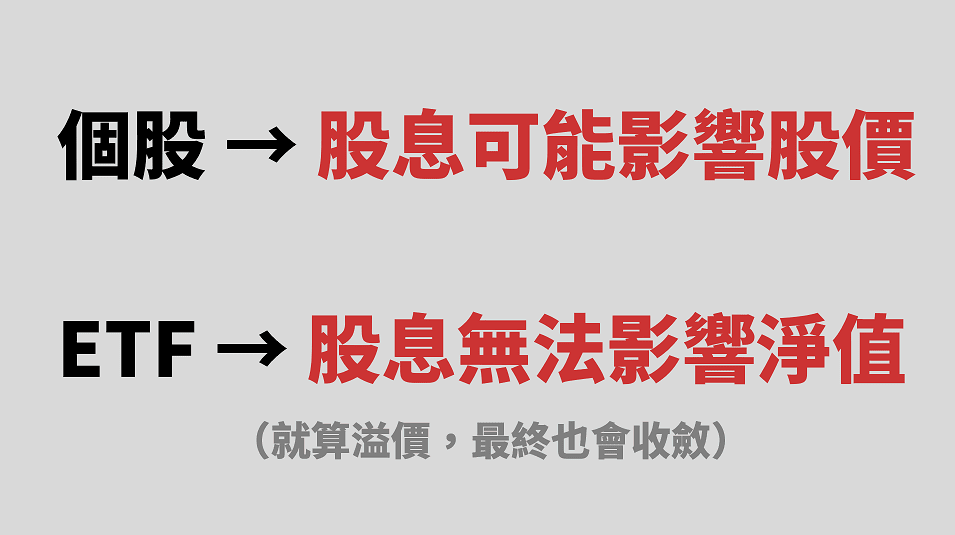

個股,跟 ETF 不同

上面講的是單一公司的情況。

從股息訊號論來看,股息的發放可能影響股價。

但,對 ETF 並非如此。

ETF 通常持有許多公司,再由這些公司,算出一個「淨值」。

淨值,代表的是這檔 ETF 的價值。

100 元,就是 100 元。

不會高估跟低估,這是一個客觀的數字。

用淨值來做參考,就能知道你買貴或買便宜。

以淨值 100 元為例:

你用 110 元買下來。

多出的 10 元,叫溢價(買貴了)

你用 90 元就買到。

少付的 10 元,叫折價(撿便宜)

這就是個股跟 ETF 的最大差別。

個股難以判斷股價是否合理。

但 ETF 具有淨值,投資者可以快速知道實際價值。

(直接看淨值就知道)

看到這邊你可能有疑問,淨值跟股息有什麼關係呢?

有的,接下來要進入重點了。

前面提到,投資者可能會用股息,去判斷未來發展。

所以,你投資個股要看股息,還算合理。

確實有可能因為股息發得多,股價就比較會漲。

BUT!最重要的 BUT 來了!

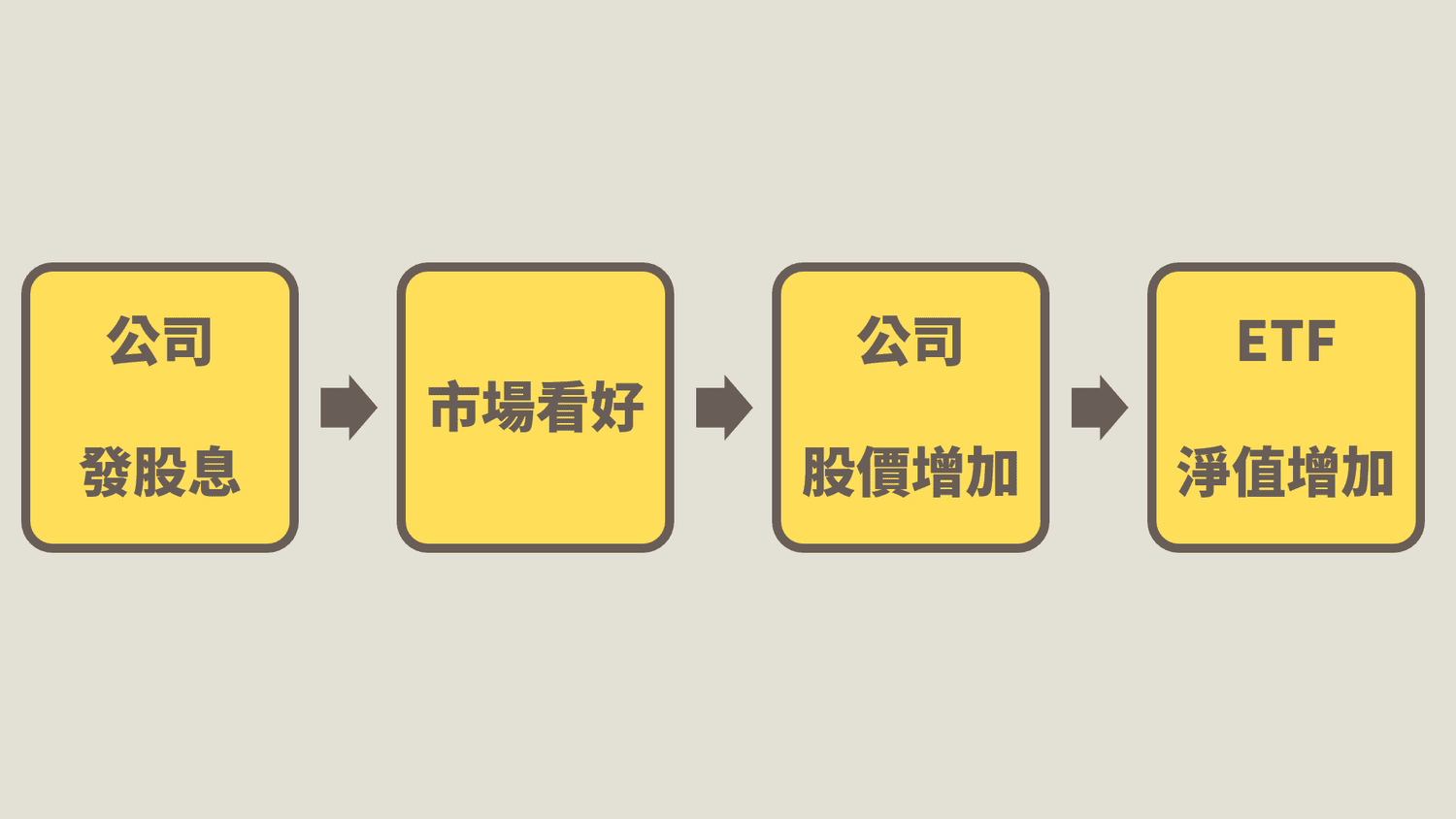

ETF 持有的底層公司是「因」

這些公司算出來的淨值是「果」

這是很明確的因果關係。

換句話說,會影響報酬的,應該是底層公司,而不是 ETF 本身。

路徑是這樣的:

某公司發放股息 → 市場看好 → 某公司股價增加 → ETF 淨值增加

當你看懂這個路徑,你就會明白:

ETF 本身有沒有發股息,發多少股息,根本就不是重點。

在投資 ETF 的時候,完全不用考慮股息。

因為不管有沒有股息,都不會影響最終報酬。

不會因為 ETF 發股息,反過來讓底層公司大漲。

沒有股息,還是會漲

最知名的例子就是巴菲特。

他旗下的波克夏,投資了很多會發股息的公司。

但他自己是不發股息的。

為什麼?

因為巴菲特認為與其把股息發出去,不如留在波克夏可以賺到更多。

需要用錢的人,請自己賣股票換現金(自製股息)就好。

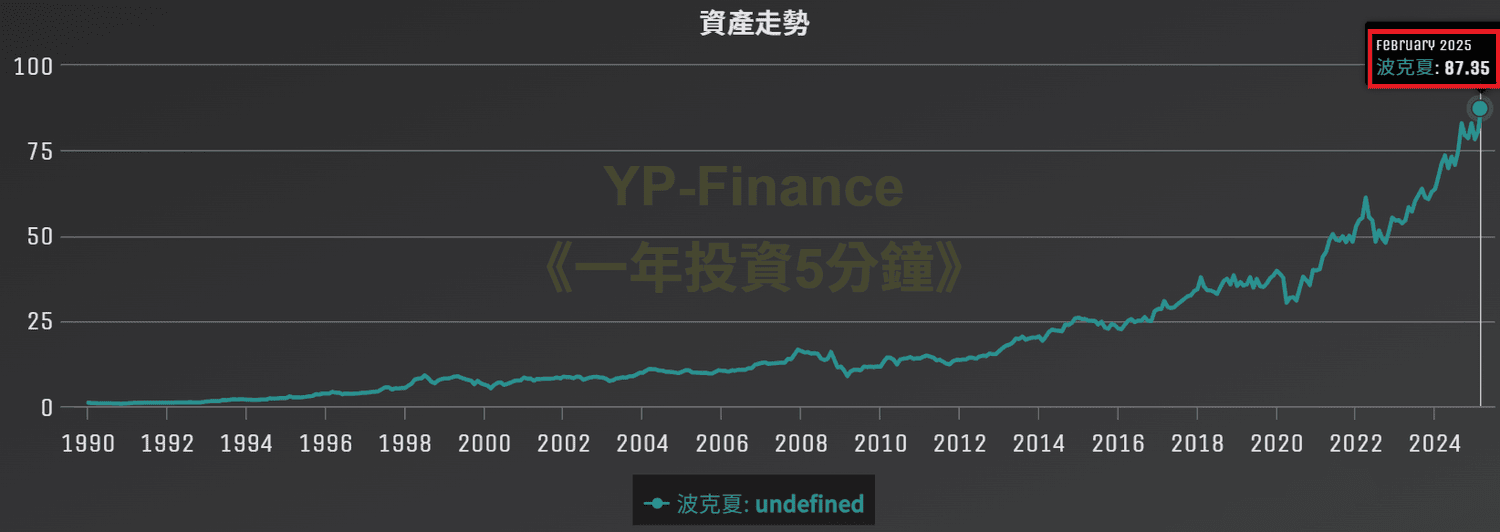

如果你在 1990 年,投資波克夏 1 元。

經過 35 年,在 2025 年的今天,會變成 87 元。

你可以清楚看到,有沒有發股息,完全不影響波克夏的價值。

因為波克夏就跟台積電一樣。

是靠盈餘不斷增加,才帶動股價持續上漲。

這跟股息無關。

(如果波克夏開始發股息,那短時間內股價可能會因為股息而增加,但長期還是回歸到盈餘)

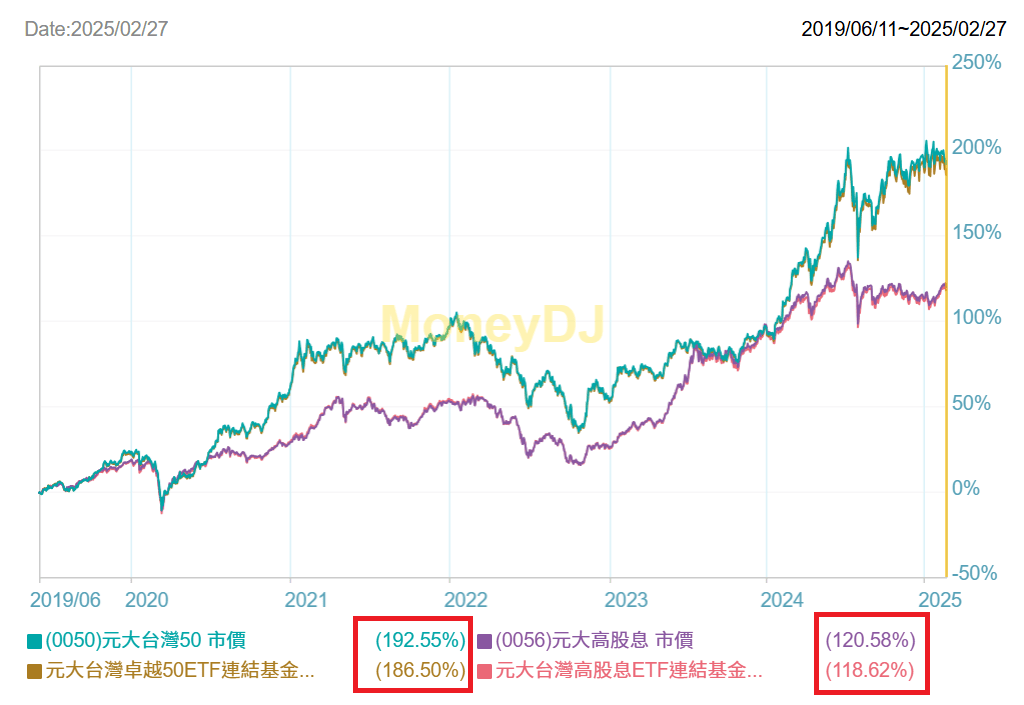

大仁過去經常提到的 0050 跟 0056 也是相同。

兩者都有不發股息的版本。

下面是報酬對照。

你會發現有股息跟沒股息,幾乎是相同的。

不會因為有股息就漲比較多,沒股息就不會漲。

(重點還是底層的公司表現,而不是 ETF 發多少股息)

▲ 稍微落後的部份,主要是追蹤誤差的關係,跟股息無關。

實際投資 0050 跟 0056,可能需要負擔稅務,最終表現應該就很接近了。

如果你明白這點,就不會整天在那邊算

月殖利率多少,年殖利率多少了。

當然,也不會掉進下面這個高殖利率的愚蠢陷阱。

實際案例

2024 年 7 月 15 日,那天台灣高股息又創造一個奇蹟。

國泰投信的(00735),當天淨值是 39

結果市價居然是 43,溢價將近 10%

為什麼會這樣?

因為在隔天 7/16 日,將要配息 2.73 元。

以當時的股價算起來,殖利率是 7%

而且,這還是半年配,所以聰明的你算一下就知道。

年殖利率 14% 耶!

然後呢?

然後就直接溢價 10%

也就是 100 元的東西,現在大家用 110 元在搶。

那天看到,我真的是內心狂翻白眼。

你現在知道,為什麼大仁要一直寫股息迷思系列了嗎?

就是有這種蠢事一直發生。

許多人不明白,ETF 的股息就是左手換右手。

就算給你 50% 的股息,也不代表你賺到 50%

這麼簡單的事情,一堆人腦袋轉不過來。

然後用 110 元,去買 100 元的東西,還覺得自己賺到了?

如果你看懂大仁上面講的:

ETF 的淨值,來自於底層公司的股價。

那你就不會再去算 ETF 今年到底要發多少股息,殖利率又是多少了。

因為影響淨值的,是底層公司的表現。

ETF 發多少股息,一點都不重要。

既不會影響股價,也對 ETF 未來的報酬毫無影響。

會改變 ETF 溢價或折價的,只有投資者的錯誤偏好而已。

例如,(00940)因為月配息減少。

然後一堆人去算(00940)的年殖利率,覺得自己吃虧了。

看到這種說法我就覺得很無奈。

拜託,不要再因為殖利率的高低,去挑選 ETF 了。

你真正應該要重視的,是 ETF 的指數編制邏輯,而不是殖利率高低。

結論

最後,大仁為你做重點整理:

一、股息,來自盈餘。

二、股息訊號論 → 股息可能影響投資者對股價的估值。

三、股息是短期的投票機,盈餘才是長期的體重機(中華電 vs 台積電)。

四、個股跟 ETF 不同,ETF 有淨值可以參考,能看出溢價或折價。

五、公司的股價是「因」,ETF 淨值是「果」,不可能倒果為因。

六、ETF 不管發多少股息,都無法反過來改變底層公司的股價。

七、不管 ETF 有沒有發股息,都跟最終報酬無關。

好了,看到這邊,希望你已經明白投資 ETF 不需要去看股息多少了。

最後再說一次:

你投資個股,要看股息,要算殖利率。

ok,沒問題。

畢竟有股息訊號論的存在,也確實可能因為股息而改變股價。

但,投資 ETF 的話,拜託就不要再去看股息跟殖利率了。

ETF 發多少股息,真的不重要。

怎麼發都是左手換右手,這個事實是不會改變的。

延伸閱讀:為什麼我們對現金股息如此著迷?藏在股息背後的人性

相關文章:

你不會因為股息更有錢,但可以因為股息更快樂

股息不該是你亂花錢的理由 | 股息再投入的重要性

股息陷阱:為何過度追求股息可能不利於資產累積?

為什麼台灣人這麼愛股息?因為存在太多的錯誤想像

對槓桿思維有興趣的朋友,歡迎加入臉書社團一起討論:社團連結

也可以參考大仁的最新作品:《槓桿 ETF 投資法》