大仁在上一篇《正價差現象》談到正價差的三種可能因素。

這篇就來說明,目前 台股正2 受到正價差的影響有多少。

以及在正價差的情況下,正2 是否還值得投資。

正逆價差計算

關於實質正逆價差,大仁先簡單說明一下。

「報酬指數」 = 台股大盤的含息報酬。

「期貨指數」 = 台指期貨的含息報酬。

報酬指數,高於期貨指數,就是正價差

(報酬指數 100,期貨指數 99,這樣就是 1 正價差)

報酬指數,低於期貨指數,就是逆價差

(報酬指數 99,期貨指數 100,這樣就是 1 逆價差)

如果兩者相等,那就是沒有價差。

好了,接下來看到實際情況。

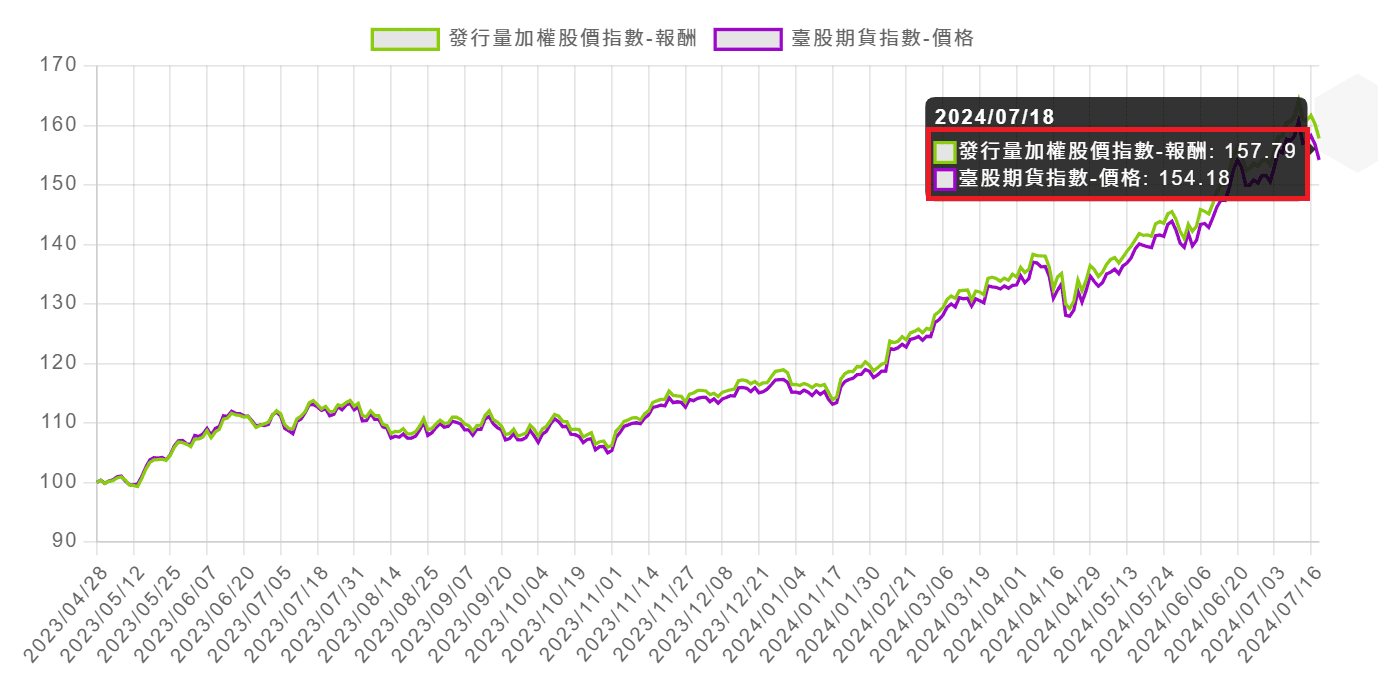

近期的正價差現象,是從 2023.05 開始的。

在這之前台股大多是處在逆價差狀態。

逆價差越多,正2 會因此受益(補血)

正價差越多,正2 會因此損失(扣血)

讓我們回頭看(2023/04/28 ~ 2024/07/19)

這段期間的實質正價差約為 3.61%

問題來了。

3.61% 的正價差,到底對 正2 產生多少影響呢?

實際案例

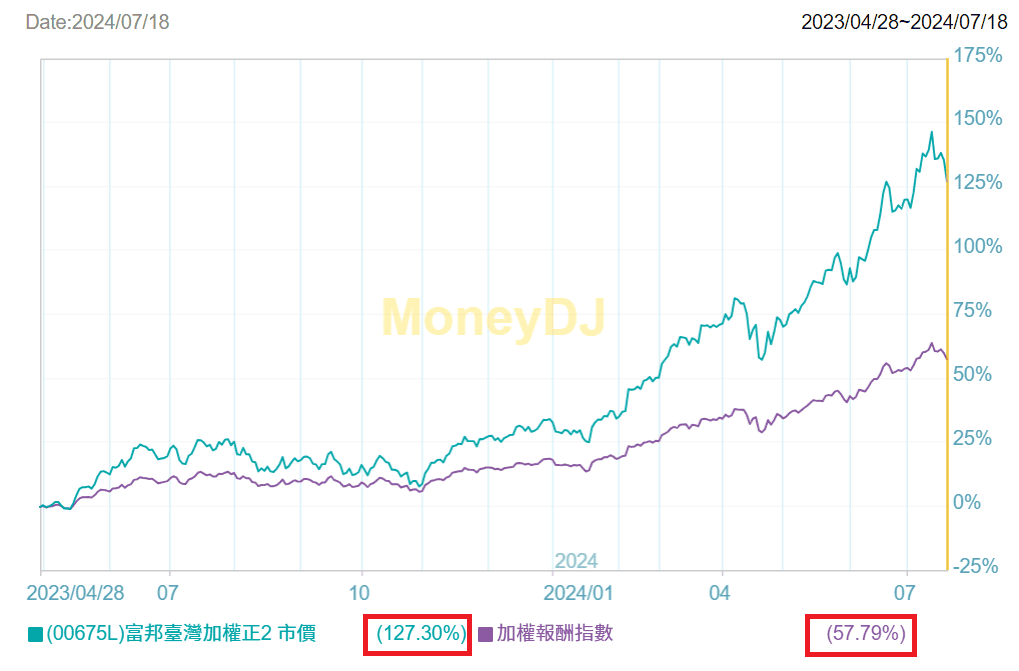

讓我們看到這段時期的真實數據。

報酬指數拿到 57.79%

兩倍報酬應該是 115.58%

而 富邦正2 取得的報酬是 127.30%

不只達到兩倍目標,還多出 11.72% 的回報。

這樣看起來,正價差似乎沒對 正2 產生影響?

不,不是這樣。

如果沒有正價差,正2 的表現應該還要更強。

在看下去之前,你得先了解這些資訊。

「報酬指數」 = 台股大盤的含息報酬。

「期貨指數」 = 台指期貨的含息報酬。

如果我們直接將兩個指數的「每日報酬率 * 2」

就能得出「兩倍報酬指數」跟「兩倍期貨指數」。

舉例來說,報酬指數當日報酬是 1%,兩倍報酬指數就會以 2% 計算。

以此類推。

接下來就讓我們看看,在兩倍複利下,正價差會造成什麼影響?

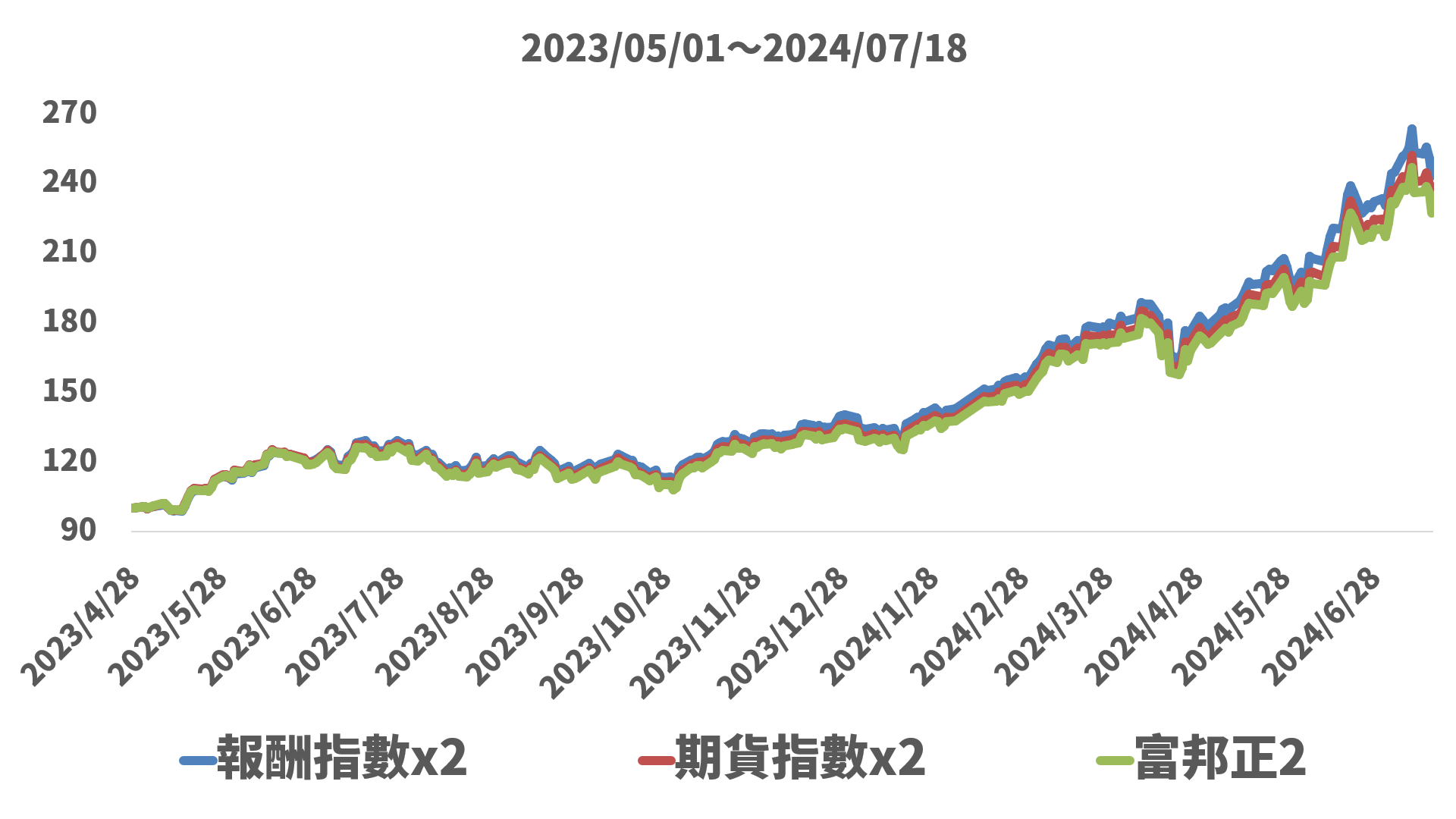

下面大仁整理出三個數值:

兩倍報酬是 143.24%

兩倍期貨是 131.87%

富邦正2 是 127.30%

你會發現,兩倍報酬拿到 143.24%

兩倍期貨只有 131.87%(缺少 11.37%)

富邦正2 是 127.30%(缺少 15.94%)

如果我們以每日兩倍報酬來計算,143.24% 才是 正2 真正的目標。

前面看到的 115.58% 不是。

所以,從這點來看 正2 其實是不及格的。

而造成落後的原因,就是「正價差」。

對照「預期報酬」

為什麼兩倍報酬指數會那麼高?

前面提到:

報酬指數拿到 57.79%

直接乘以兩倍是 115.58%

但真正的兩倍報酬應該是 143.24%

會有這個差異,就是「每日複利偏移」所造成的。

當指數上漲的天數較多,複利就會造成正向偏移。

所以,你會以為兩倍報酬應該是 57.79% * 2 = 115.58%

但實際上,正向複利偏移已經將報酬拉高到 143.24%

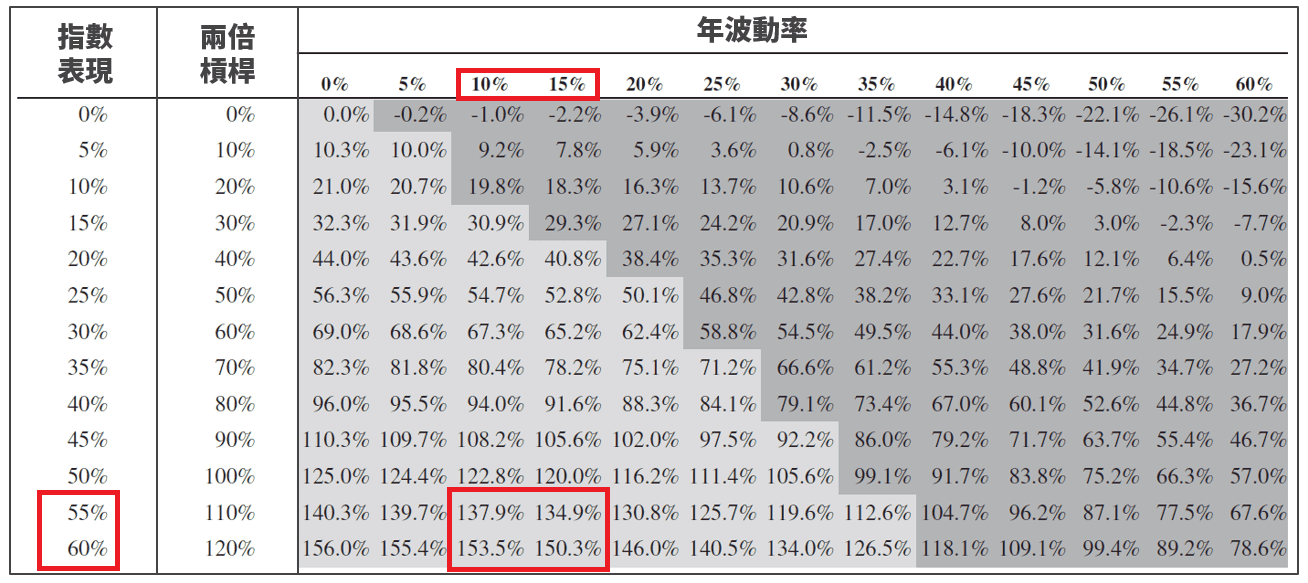

我們再以美國公開說明書的資料來做對照,看看是否準確。

報酬指數 57.79%,波動率為 13.85%

預期報酬應該是落在(137.9% ~ 150.3%)

這跟兩倍報酬指數的 143.24% 非常接近。

而這段期間 富邦正2 的報酬是 127.30%

143.24% 對比 127.30%

缺少了 15.94%

這個差距怎麼來的,有七種可能。

大仁認為主要是「內扣成本、正價差、複利偏移」的影響。

因為複利會偏移,有時候只要少個 1%,最終複利就會少非常多。

更多的差距,還是正價差造成的影響。

如果處在「沒有價差」的情況下。

正2 可能會拿到 143.32%(不算內扣成本)。

但現在多出「3.61%」的正價差,正2 就只剩下 127.30%

若能像過去一樣逆價差,也許會拿到比 143.32% 更高的回報。

正2 還能投資嗎?

看完上面的分析,你會發現正價差確實對 正2 造成傷害。

但這樣就代表 正2 不適合投資嗎?

當然不是。

上述講的是「完美兩倍」的情況。

若你去問一般人,報酬指數拿到 57.79%

兩倍報酬會是多少?

大多數人都會回答 115.58%

是的,若單純以兩倍報酬來看。

正2 的(127.30%)不只達到目標,而且還超越兩倍。

你總不會說:

「因為拿不到完美兩倍的 143%,所以 正2 那個 127% 我不要了,我要選報酬指數的 57% 就好。」

如果你真的這樣想,那我也只能尊重。

接下來,大仁會告訴你比起正逆價差,還有一個東西更為重要。

正逆價差確實對報酬有影響,但並不是最大的關鍵。

最大關鍵,還是在於原型指數本身的表現。

只要原型報酬表現夠好,即使有正價差,依然有機會帶來驚人的回報。

讓我們從「從最有利的情況,到最糟糕的情況」來看。

總共有六種可能。

越上面代表越有利,越下面代表越糟糕。

排列順序如下:

(1)上漲 + 逆價差

(2)上漲 + 正價差

(3)盤整 + 逆價差

(4)盤整 + 正價差

(5)下跌 + 逆價差

(6)下跌 + 正價差

你會發現,正逆價差並不是影響排序的重點。

「上漲與下跌」才是最終關鍵。

如果今天股市下跌,逆價差也沒用。

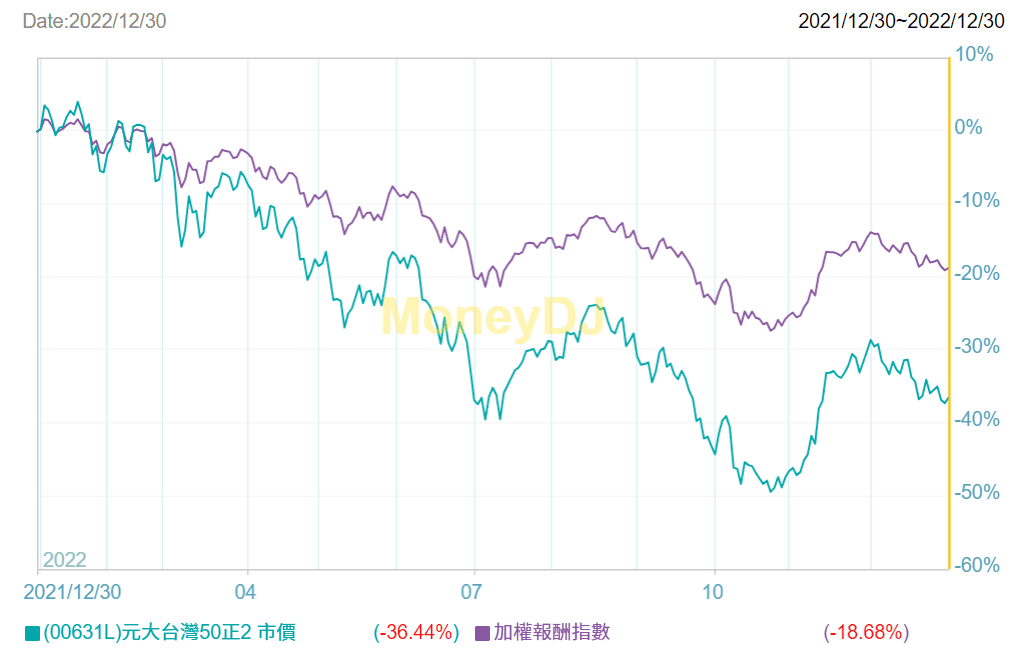

例如 2022 年,就是「下跌 + 逆價差」的第五種情形。

當年的逆價差是 1.26%

但股市下跌 -18.68%

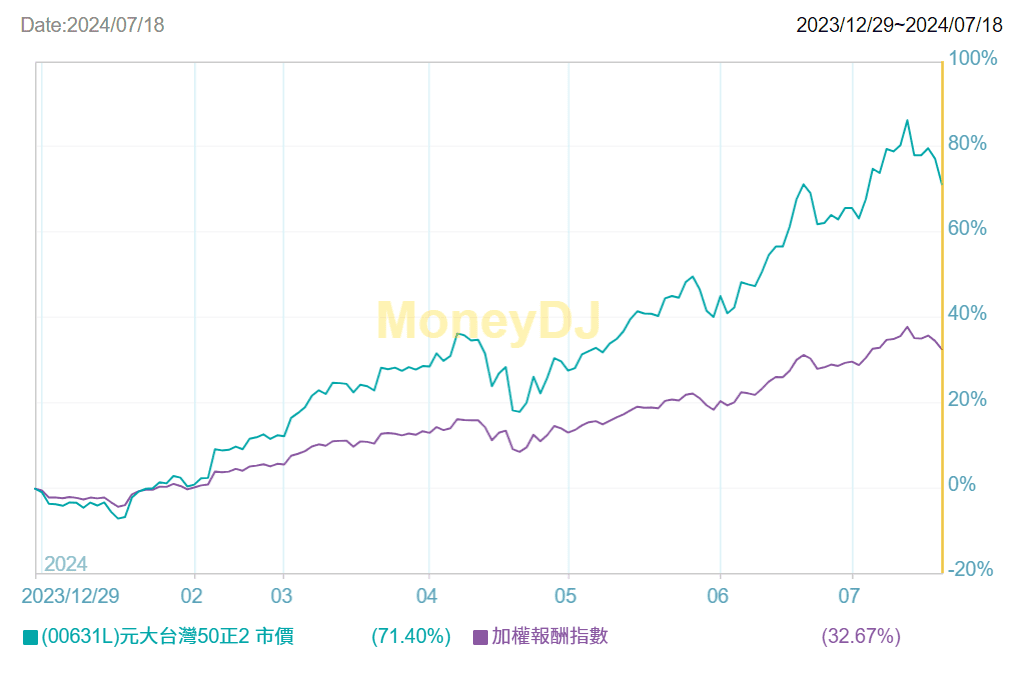

反過來說,遇到正價差,但股市上漲,投資正2 依然有利

2024 年遇到的是第二種情形,也就是「上漲 + 正價差」。

今年的正價差是 0.95%

但股市上漲 32.67%

雖然今年不是處在「上漲 + 逆價差」的最佳狀況。

但在報酬指數 57% 的情況下,正2 拿到 127%

這還不夠好嗎?

若要因為有正價差,就說 正2 不適合投資,那就過度滑坡了。

以美國來看,他們長期處在高利率 + 正價差的情況。

但兩倍槓桿 ETF 依然有發揮效用。

原因在於「原型報酬」表現夠好。

因此,要講影響力的話。

原型報酬的表現,絕對大於正逆價差。

另外還有一點要注意:

目前正價差現象,是出現在台股大漲的年份(2023 ~ 2024)

「上漲 + 正價差」並不是最糟糕的情況。

遇到「下跌 + 正價差」才是真正需要警訊的。

如果未來台股遇到下跌年份,依然出現正價差,那就得好好注意了。

但目前還沒看到這種數據出現,日後可以再觀察看看。

結論

最後,大仁幫你做重點整理:

一、報酬指數,高於期貨指數 = 實質正價差

二、報酬指數,低於期貨指數 = 實質逆價差

三、(2023/05~2024/07)的實質正價差約 3.61%

四、這段期間兩倍報酬指數是 143%,但 正2 只有拿到 127%(這就是正價差的影響)

五、正價差確實會影響 正2,但並不是最重要的因素。

六、比起正逆價差,原型指數的漲跌更為重要。

總結來說,正逆價差會導致 正2 報酬增加或減少,是非常重要的數據。

也是過去 台股正2 擁有的特別優勢。

但,這並不是決定你該不該投資 正2 的「唯一理由」。

如果你只看「正逆價差」來決定是否投資 正2,會發生什麼事?

2022 年台股處在逆價差,你要買進嗎?

這年 正2 下跌 -36.44%

2024 年台股處在正價差,你要賣出嗎?

這年 正2 上漲 +71.40%

只看正逆價差,來決定是否投資 正2。

你應該會在 2022 年初歐印,然後 2024 年初賣出。

看起來不太聰明對吧?

我會建議你,將正價差視為「成本」,逆價差視為「補血」。

現在 正2 是處在補血沒了,成本增加的情況。

這種現象是否會延續到未來,仍待觀察。

但大仁要提醒你的是:

正逆價差雖然對 正2 的報酬有影響,但不是最重要的。

台股正2 能否投資的關鍵,還是在於台灣股市未來的獲利表現。

如果原型表現夠好,正2 自然不會弱到哪去。

希望你看到這邊,有對正價差的影響有更深刻的理解。

若未來有什麼變化,我也會持續追蹤分享。

延伸閱讀:正價差現象:三大關鍵因素解析

相關文章:

什麼是「正價差」與「逆價差」?-想投資0050正2你得知道什麼是期貨價差

對槓桿思維有興趣的朋友,歡迎加入臉書社團一起討論:社團連結

也可以參考大仁的最新作品:《槓桿 ETF 投資法》