許多人討厭負債,更不喜歡每個月償還貸款的感覺。

把辛苦工作的收入拿去支付貸款,感覺就像是被吸血鬼咬住脖子,血液(金錢)一點一滴的流失那樣。

不過,這種觀念是錯誤的。

如果你正在實行舉債投資(借錢買資產),那你的心態一定要正確。

這篇,大仁就從「認知框架」的角度告訴你,如何建立舉債思維。

免責聲明:

文章內容僅為個人心得分享,不得作為投資決策依據。

投資有風險,有可能會虧損本金,務必謹慎評估再做決定。

任何瀏覽網站人士,須自行承擔一切風險,本人不負盈虧之法律責任。

負債的感覺

你可能覺得負債就是負債,哪有什麼不同?

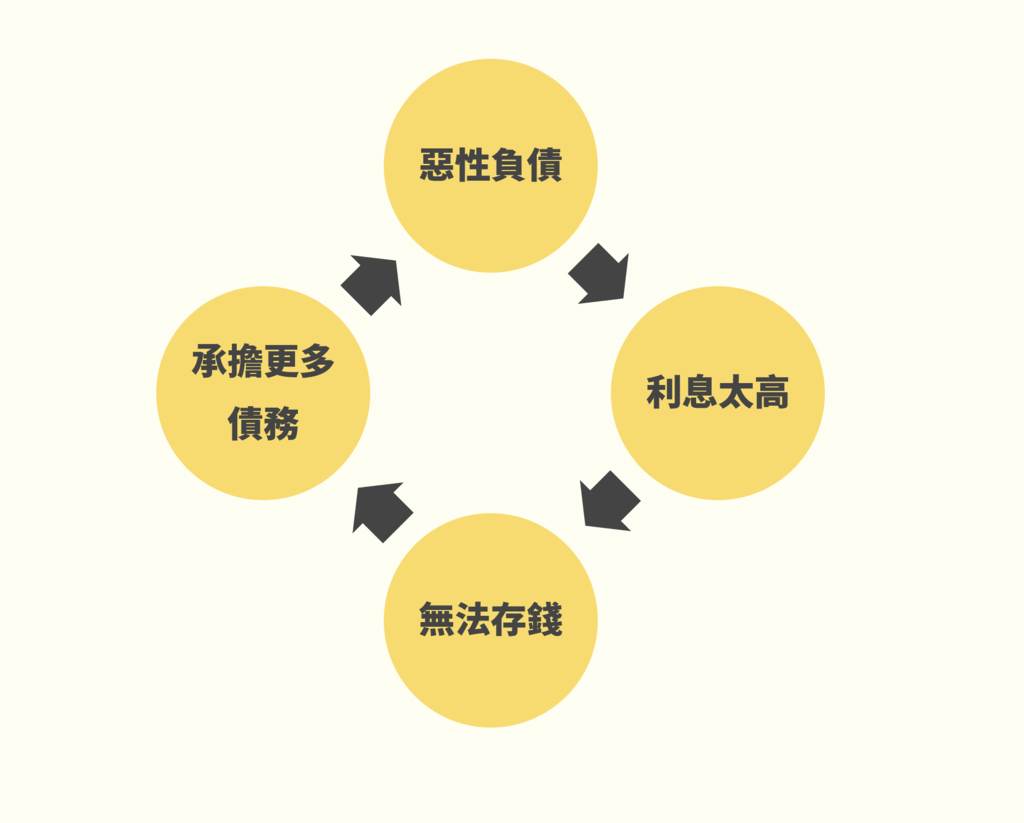

先撇除一般常見的「良性負債跟惡性負債」這種觀點。

下面大仁要告訴你,不同種類的負債,帶給人的感覺是不同的。

在《持續買進》這本書中提到兩個研究:

第一個研究指出,信用卡債務較高的人,心理健康比較糟糕。

第二個研究指出,信用卡負債,親友借款等的債務,會導致壓力上升。

兩個研究的共通結論是:債務會對人的心理造成影響。

你看到這邊可能心想:「看吧,債務會對人造成壓力。」

是的,這點我並不否認。

不過,這兩個研究同時談到另外一個比較少見的觀點:

大多數人對於「房貸」債務的壓力較小, 並不會因為背負房貸而影響到心理健康。

同樣是負債,但卻因為種類的不同,而帶來不一樣的感覺。

這點就跟許多人的行為相符了。

嘴巴說著不要舉債投資,無債一身輕。

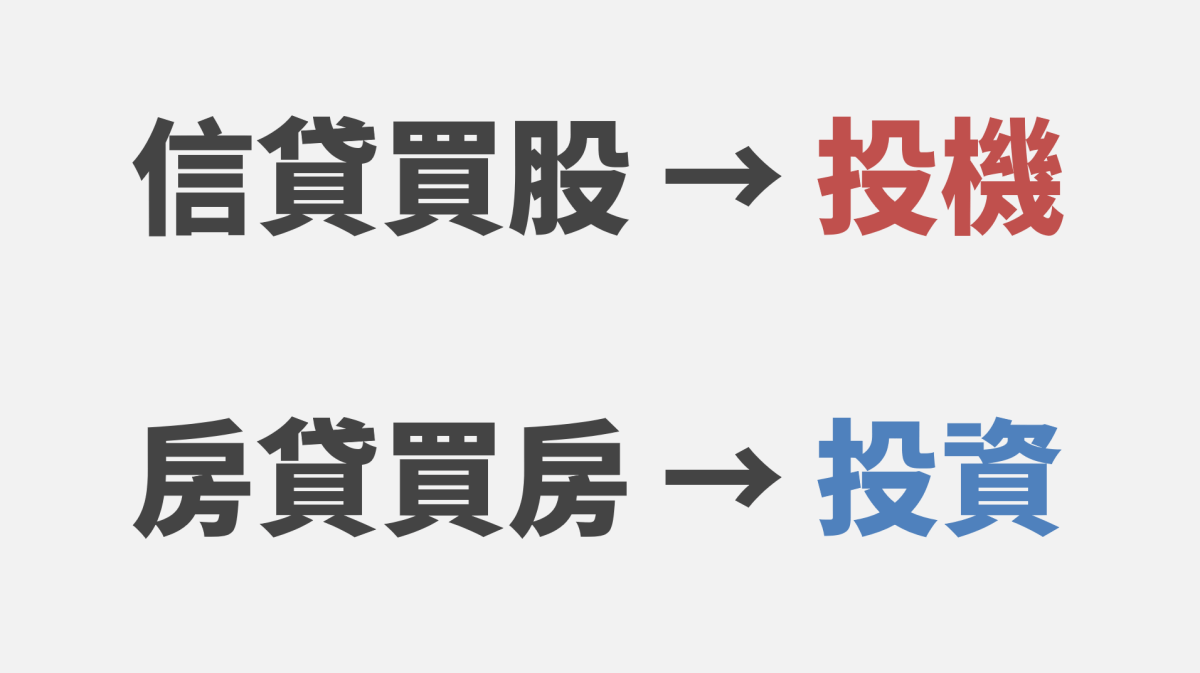

看到有人用信貸 50 萬去投資股票,就認為對方是賭徒。

但談到買房,每個人都背負五倍槓桿,貸款上千萬的房貸。

【信貸買股票 50 萬】 → 壓力好大,你們都是賭徒。

【房貸買房子 1000 萬】 → 我是在做正確的事情,這是必要的。

奇怪,明明同樣是負債,都是買資產。

信貸 50 萬的風險,難道會比房貸 1000 萬的風險還高嗎? 不會對吧。

會有這種矛盾的思維,其實跟人們對於債務的認知有關。

舉債的正確心態

許多人把房貸視為理所當然。

他們不認為這是一般的債務,而是「擁有容身之地」的作法。

隨著房貸金額逐漸減少,房子慢慢變成自己的,那種開心程度跟其他負債不同。

談到舉債投資,大多數人會產生莫名的壓力。

因為股市每天都會開盤,每分每秒都漲跌給你看。

上漲賺錢倒是還好,下跌就會覺得我這個白痴幹麻借錢投資。

賠錢就算了,還要多付利息。

這種責怪自己的壓力,會跟著股市的下跌隨之而來。

如果你借錢投資,每個月償還貸款會覺得非常痛苦。

這就是心態不正。

想舉債投資,你的心態要正。

只要心態正確,不管股市漲跌,你還款都應該是開心的。

如果你每個月還款,覺得怎麼又一筆錢不見了。

把還款當成割肉,當成不屬於你自己的東西,把償還利息當作自己吃虧了。

這種就是心態不正。

那麼,什麼心態才正?

當你還款的時候,把還款當成是又多累積一筆「將來可以借出來的錢」。

那你心態就會變成「還越多越開心」,因為現在還越多,代表將來可以「借更多出來」。

當你變成期待每個月還款,可以增加未來的貸款額度,你心態就正了。

舉債投資的人要記住一件事,你不是在還負債,就是在累積借下一筆負債的準備。

這是對框架的重新理解。

當你能這樣思考,你就具備舉債投資的正確心態了。

改變框架

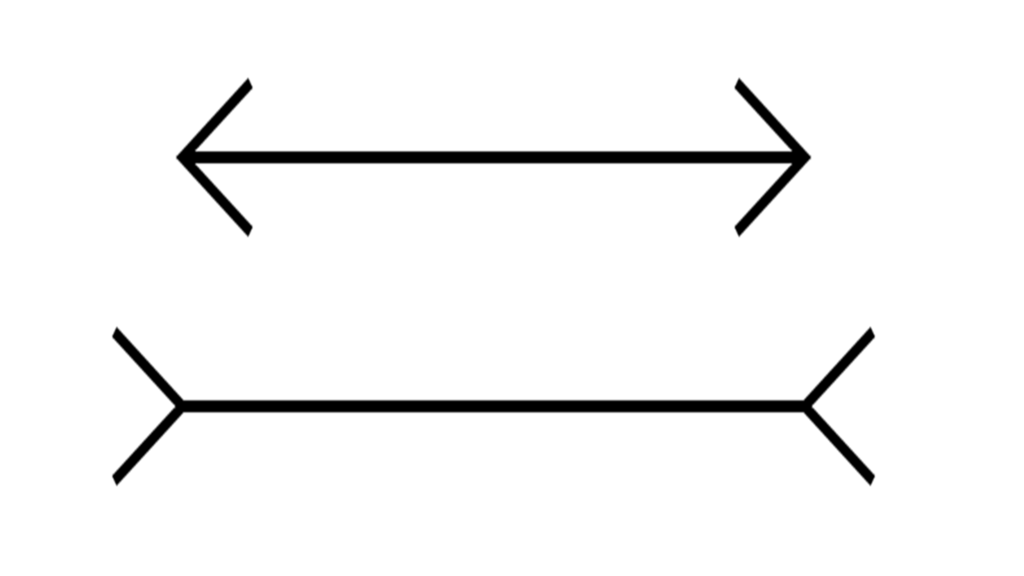

先看看下面這張圖,你認為哪條線比較長?

大多數人會說是下面那條。

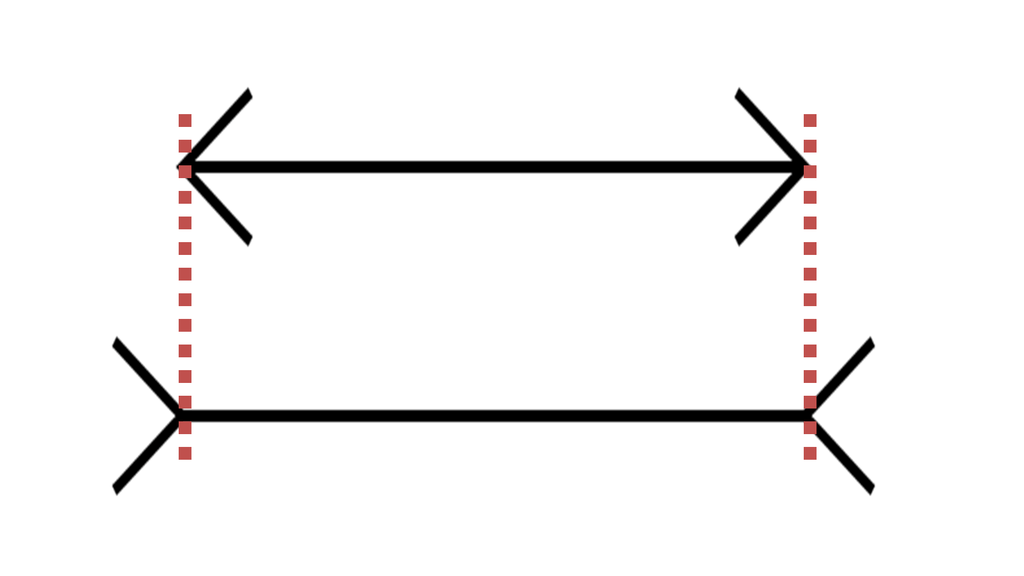

不過,若把兩條線分拆來看,你會發現是同樣的長度。

這叫做「繆氏錯覺」。

只要在線的兩端放上「向內」跟「向外」的箭頭,就能讓人產生錯覺。

為什麼要提到「繆氏錯覺」?

其實這跟你償還貸款的框架有關。

你每個月要償還貸款的金額不會改變,但你看待還債的心態是可以改變的。

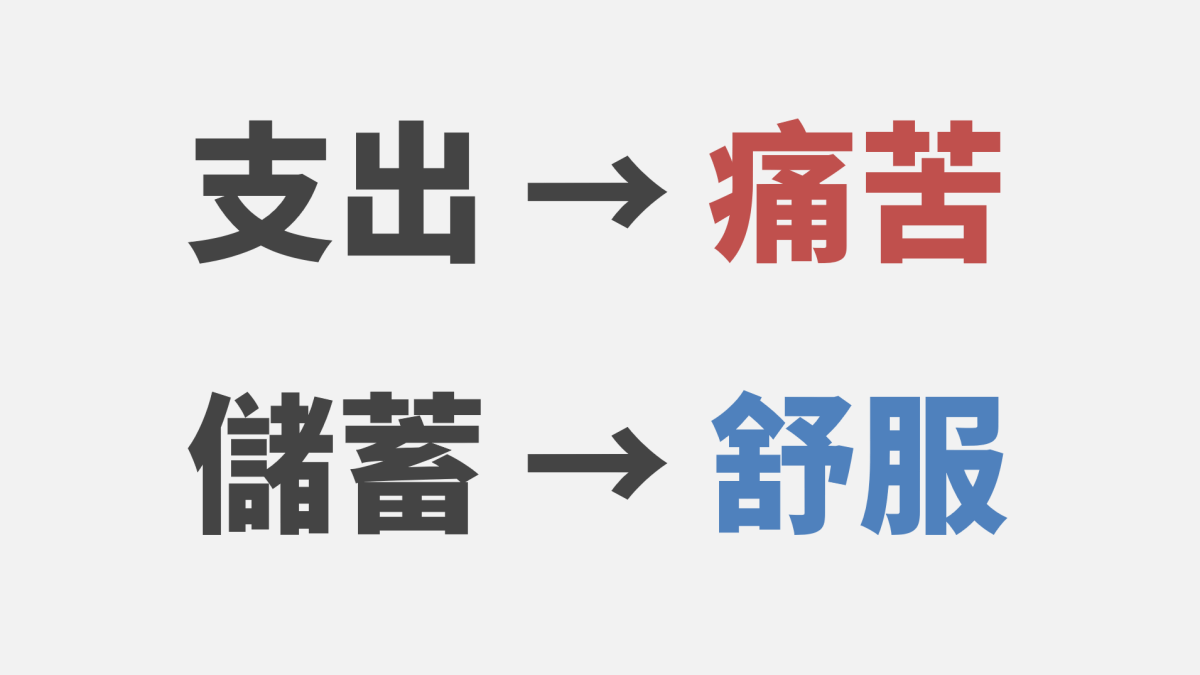

如果你將償還貸款視為一種「消費支出」,那你會很痛苦。

這時你換個框架,將償還貸款視為一種「儲蓄」。

你每個月交出去的錢,都正在儲蓄更多的本金,這樣你的心情會愉悅許多

因為這個時候你已經將「償還貸款好痛苦」,轉變成「我在累積更多的貸款淨值」。

你透過轉換思維,把認知框架改變。

在 PTT 有人詢問:「 為什麼許多人不把房貸當成投資支出? 」

這個思維就是我說的,同樣是償還貸款,你可以當成支出,也可以當成投資。

把房貸視為投資的人,在繳交貸款的時候是不會有壓力的。

因為他們知道自己在做什麼事情,繳出去的錢是累積在資產當中,沒有揮霍浪費。

大仁自己就是這樣。

我有借一筆信貸,每個月要償還 4.4 萬的貸款(本金加利息)。

但我並不難受,也不會感到壓力。

因為我知道,現在還越多錢,以後可以借更多貸款。

(我絕對是知行合一,不會講一堆槓桿,結果自己不敢借錢)

我將這些貸款提早買入股票,讓時間成為我的朋友。

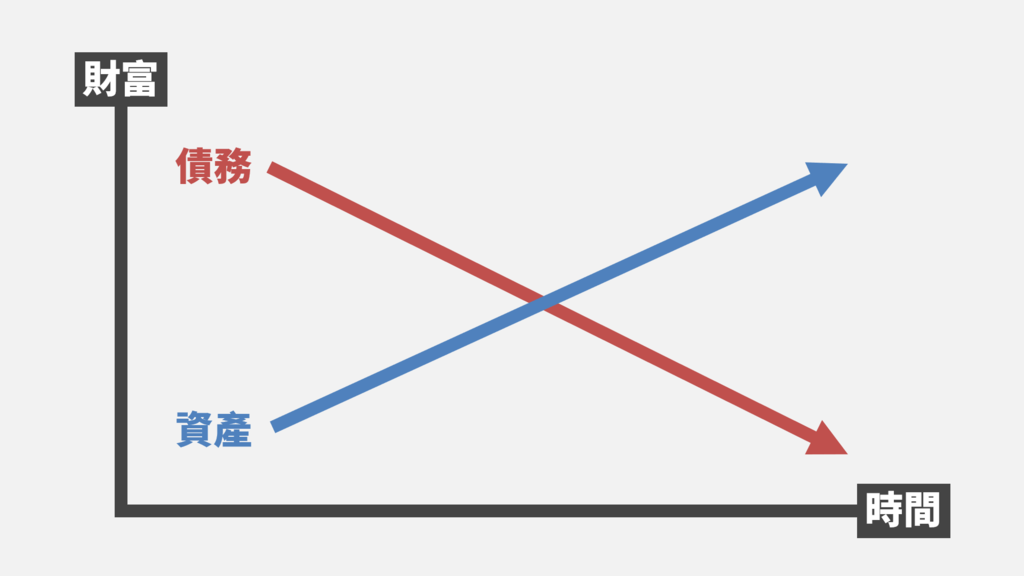

債務會隨著時間通貨膨脹,慢慢貶值。

債務貶值,資產增值。

一來一往之間,與其他人的貧富差距就會拉開。

前面提到,負債會對心理健康造成不好的影響。

唯獨房貸例外,人們在償還房貸的時候是比較沒有壓力的。

為什麼?

因為大多人並不認為「房貸」跟「其他負債」是相同的東西。

雖然同樣是負債,但我們改變了自己對於貸款的認知框架,進而讓償還房貸的壓力減少。

這種做法,你同樣可以運用在舉債投資上面。

把原本討人厭的貸款,變成期待能借更多錢,買更多資產的未來。

要還到什麼時候?

你可能會有疑問:

如果每次償還貸款,都是為了借更多錢, 這樣要還到民國幾年才能清償貸款呢?

若你有這種疑問,那就是陷入貧窮思維了。

記住,低利貸款沒有人在還清的。

我們不是在貸款,就是在準備增加貸款的路上。

你可能覺得這是歪理,但抱歉,這才是金融運作的真相。

下面說個故事。

窮人:「你平時有在存錢嗎?」

富人:「我有錢都拿去償還貸款,哪有錢可以存。」

窮人:「可你不是富人嗎?」

富人:「我富有並不是靠存錢,而是資產增值才變有錢的。我大部分資產都是靠貸款提早買來的,像是那些房子跟土地啊。」

窮人:「你還完貸款就會開始存錢了嗎?」

富人:「我暈,貸款哪有還完的一天,還到一半再借更多出來啊。」

窮人:「那不就一直欠債沒有還清?難道你要欠錢一輩子嗎?」

富人:「對啊,欠到我死掉,債留子孫叫他們繼續欠。」

窮人:「你負債那麼多,怎麼還是有錢人?」

富人:「因為我的資產一堆啊哈哈哈。」

這則故事,許多人終其一生都無法理解,你細品。

結論

最後,大仁幫你重點整理:

一、信用卡跟消費性負債,會對人的心理健康造成影響。

二、房貸類型的負債,壓力較小,比較不會有負擔。

三、若你心態不正,將償還貸款視為一種「支出」,你在還款的過程中會非常痛苦。

四、若你心態正確,將償還貸款視為一種「儲蓄」,你可以舒服的狀態下做到舉債投資。

五、同樣是負債,你可以改變自己內心的框架,用不同的角度去面對貸款。

六、富人不怕負債,因為他們的資產增值的速度,通常會超過貸款的利息成本。

好了,看到這邊,不知道是否有刷新你對償還貸款的認知呢?

貸款,是累積信用貨幣的一種方式。

你每個月償還貸款,其實都是在累積自己的信用,同時也是在累積你的貸款淨值。

許多人透過多年的貸款,累積了足夠的信用,讓銀行更願意借他們錢。

有另外一些人不貸款,甚至沒信用卡。

等到真的要借錢的時候,銀行自然就會感到害怕。

你這人看起來就沒貸款經驗,天曉得你還不還得起錢?

不相信的話,你現在去跟銀行提出要信貸 200 萬,你是否可以借到?

從銀行審核的標準來看,信貸額度最多是月薪的 22 倍。

要借到 200 萬,每月收入至少要有 10 萬。

不想借錢?這誤會大了。

不是你不想借,而是銀行不想借你。

在說不想借錢之前,記得先拈拈自己的斤兩。

大仁認識一位朋友,他信貸借超過 1000 萬。

我超級羨慕,因為能跟銀行借這麼多錢,代表他的信用跟收入非常高。

銀行願意信任這個人,才願意憑著「信用」兩個字,就雙手奉上 1000 萬。

你可以做到這樣嗎?至少 99% 的人做不到。

富人對貸款的心態,是有借有還,再借不難。

窮人對貸款的心態,是負債好可怕,還不起錢要跳樓自殺了。

哪種人可以累積到比較多的資產,你思考看看。

你目前擁有的財富,就是你對這個金融世界的理解與體現。

越是明白金融的人,自然能拿到越多財富。

每個人都只能賺到認知範圍裡面的錢。

要將貸款視為支出,還是儲蓄,就看你的認知到哪了。

延伸閱讀:框架效應+槓桿投資法:將人性偏誤轉變為長期投資的最佳策略

相關文章: